Кассовый чек, выдаваемый продавцом при совершении покупки, является доказательством заключения публичного договора купли-продажи и подтверждает внесение покупателем денежных средств в оплату товара.

Российское законодательство требует наличие контрольно-кассовых аппаратов у организаций и индивидуальных предпринимателей, оказывающих услуги населению и занимающихся реализацией товаров.

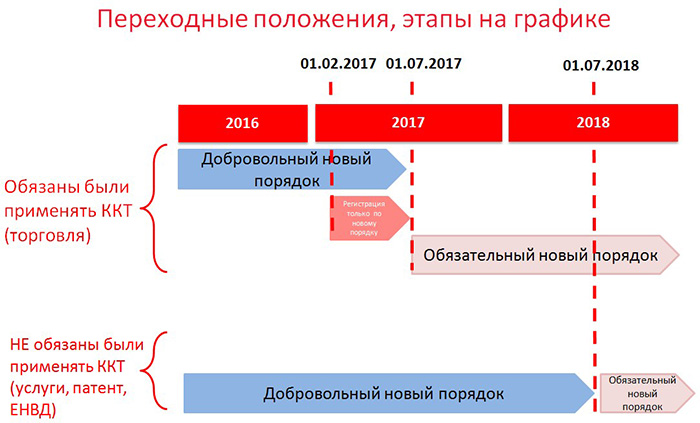

Фискальная память ККТ позволяла налоговым органам осуществлять контроль за выручкой налогоплательщиков, с целью правильного исчисления сумм, подлежащих уплате в бюджете. В 2016 году были приняты поправки в 54-ФЗ «О применении ККТ…» в соответствии с которыми начиная с 2017 года ужесточаются правила выдачи чеков и порядок осуществления расчетов с покупателями.

История внесения поправок в федеральный закон 54-ФЗ

Проект предполагаемых изменений в действующий закон о контрольно-кассовой технике впервые появился в 29 марта 2013 года, инициатором выступило Министерство финансов РФ.

В пояснительной записке к проекту указывалось, что целью принятия поправок является создание автоматизированной системы контроля за доходами налогоплательщиков, осуществляющих предпринимательскую деятельность и защита прав потребителей – покупателей, которым помимо выдачи бумажного кассового чека будет направляться на Интернет почту электронный дубликат.

Уже на стадии разработки закон подвергался критике со стороны правоведов и финансистов, проект рассматривался на публичных слушаниях и по итогам обсуждения вносились поправки и изменения.

Видео — обзор поправок в законодательство по новому порядку применения ККТ:

С целью проверки эффективности принимаемого закона и его апробирования на практике в ряде регионов страны проводился эксперимент с внедрением новой кассовой техники. В течение полугода, начиная с 1 августа 2014 года по 1 февраля 2015 года лица, пожелавшие участвовать в испытании нововведений, работали по предлагаемой законом схеме.

Результаты эксперимента позволили говорить о жизнеспособности вносимых в закон изменений и после некоторых доработок, которые требовались по итогам предварительного опыта, проект был направлен в Государственную Думу.

В окончательной версии закон был принят 15 июля 2016 года, на переходный период отводится 2 года. За это время предприятия торговли и иные организации, предоставляющие услуги населению должны обзавестись новой ККТ или доработают имеющиеся ККМ, что бы они соответствовали принятым новшествам.

На Федеральном портале проектов нормативных правовых актов уже появилась информация о том, что готовится работа уже над новым проектом «О внесении изменений в Федеральный закон «О применении контрольно-кассовой техники…».

В качестве обоснования ссылаются на то, что возникла «необходимость корректировки действующего законодательства Российской Федерации о применении контрольно-кассовой техники».

Следить за работой над этим проектом можно .

Новый порядок применения ККТ с 2017 года

Если существующий порядок применения кассовых машин предполагает фиксацию покупки и получение денег в оплату товара или услуги с помощью контрольной ленты, на которой дублируется все суммы, которые «пробивает» кассир и непосредственно кассового чека, выдаваемого покупателю, то принятые поправки меняют весь процесс и делают его более детализированным.

Современные кассы имеют встроенную память и подключены к компьютеру, поэтому все денежные суммы, поступившие в кассу, фиксируются и хранятся в самом устройстве и кассовой книге, которую ведет и заполняет кассир.

Налоговые органы при осуществлении проверок сличали соответствие отражения полученных денежных средств в кассовой книге и данных фискальной памяти самого аппарата.

Видео — переход на онлайн-кассы с 2017 года по новому закону 54-ФЗ:

И если кассовая техника была неким посредником между двумя участниками сделки: продавцом и покупателем, то новый порядок существенно отличается от действующего.

Теперь все будет выглядеть иначе: в существующей схеме появляются два новых персонажа: оператор фискальных данных (ОФД) и ИФНС, каждому отводится своя особенная роль.

Все кассовые аппараты должны быть подключены к Интернету, а фискальная память заменяется фискальным накопителем. С технической точки зрения – это более усовершенствованное устройство, с возможностью шифрования полученной информации и передачи ее оператору фискальных данных.

Попробуем проследить, как все будет выглядеть с помощью стандартной ситуации, когда покупатель пришел в обычный продуктовый супермаркет и с корзиной покупок подошел к кассе.

Кассир пробивает через ККТ все товары и отправляет ОФД (оператору фискальных данных) посредством Интернета сведения о покупке и полученной сумме денежных средств.

ОФД производит обработку чека, помещает его в свою базу данных и отправляет обратно на кассовое устройство продавца уникальный номер, который присвоен чеку, затем вся информация о совершенной покупке направляется на сервер налоговой службы.

Покупатель получает от кассира бумажный чек и дополнительно (по его желанию) на его Интернет-почту или на телефон должна быть отправлена электронная версия.

При этом информация о реквизитах куда следует направлять электронный чек, покупателем предоставляется продавцу до того, как он будет пробит.

Не смотря на кажущуюся сложность всей операции, предполагается, что это займет доли секунды.

Согласно требованиям принятого закона предполагается, что чек будет выглядеть несколько иначе, у него появится QR код, благодаря которому он может быть идентифицирован на сайте ОФД и налоговой службы.

Чек должен содержать сведения:

- об операторе фискальных данных, его сайте;

- дате, времени и месте совершения покупки;

- о самом продавце, его системе налогообложения;

- вид операции: приходная или расходная;

- о сумме, подлежащей уплате с указанием НДС;

- о форме расчета: наличная, с помощью банковской карты или через электронные кошельки.

При принятии поправок декларировалась цель нововведений, согласно которым защищаются права потребителя, который даже при утере бумажного чека всегда сможет доказать факт покупки с помощью его электронного дубликата.

Ну и основная цель, как считают финансисты и юристы – это контроль за денежными потоками и вывод из тени некоторых сегментов хозяйственных и гражданских правоотношений.

Видео — семинар по вопросам применения онлайн-касс с 2017 года:

Ведь теперь торговля в Интернете тоже должна сопровождаться выдачей чеков, а в связи с тем, что информация незамедлительно через ОФД поступает на сервер ИФНС, то все денежные операции становятся прозрачными.

Оператор фискальный данных – это новое лицо в финансовом мире, некое промежуточное звено между потребителем, продавцом и налоговым органом. В качестве оператора может выступать любая организация, которая получила разрешение от ФНС на обработку сведений, поступающих с касс, подключенных к ее информационной и электронной базе. Актуальный можно узнать на официальном сайте налоговой инспекции.

Данная деятельность должна осуществляться юридическими лицами, имеющими техническое оснащение, позволяющее в режиме реального времени производить обработку каждого чека, пробитого через ККТ. Более того, все сведения, поступающие на сервер ОФД, должны быть защищены криптографическим способом и недоступны для иных лиц.

Кто должен перейти на новые онлайн-кассы и в какие сроки

В связи с тем, что изменения в закон связаны не только с новым порядком продажи товара с использованием ККТ, но и значительными затратами, то предусмотрен поэтапный переход с целью недопущения причинения убытков предпринимателям.

С момента вступления в силу поправок к федеральному закону об онлайн-кассах продавцы могут в добровольном порядке начать оснащать кассы оборудованием, соответствующим новым требованиям, либо покупать новые. Старые аппараты можно будет беспрепятственно снять с учета и зарегистрировать новую ККТ в налоговой без каких-либо проблем.

Видео — в каких случаях придется оформлять кассовый чек при приеме оплаты:

Переходный период продлится до 1 февраля 2017 года, с этого момента ИФНС будут регистрировать и ставить на учет только новую кассовую технику, способную передавать фискальные данные в онлайн режиме.

Сроки вступления в законную силу новых положений Федерального закона 54-ФЗ об онлайн-кассах:

| Положения | Сроки |

| Вступление закона в силу | 15.07.2016 |

| Переход на новый порядок (добровольно)

Передача в ОФД – по желанию |

с 15.07.2016 |

| Обязанность передачи данных через ОФД для вновь регистрируемой ККТ | 01.02.2017 |

| Обязанность работы только по новому порядку (полная отмена старого порядка) | 01.07.2017 |

| Обязанность применения ККТ с передачей данных в ОФД (ЕНВД, Патент, вендинг) | 01.07.2018 |

| Обязанность передачи номенклатуры для ИП на ЕНВД, Патент, ЕСХН | 01.02.2021 |

Один из плюсов принятых изменений заключается в том, что для регистрации ККТ не нужно приходить в налоговую службу, достаточно зайти на сайт ведомства и совершить необходимые действия (при условии наличия ЭЦП). Так же теперь не нужно заключать договоры на обслуживание с ЦТО, что раньше являлось обязательным условием для работы с кассовым аппаратом.

До 1 июля 2017 года не возбраняется пользоваться старыми кассами, но уже после указанной даты все торговые организации должны быть оборудованы онлайн-кассами и применять только их при расчетах с населением.

Исключение будет сделано для отдаленных местностей, в которых существуют проблемы с Интернетом, перечень таковых устанавливается региональными органами власти.

Для ряда предпринимателей, таких как:

- применяющих систему налогообложения в виде уплаты ЕНВД (единый налог на вмененные доходы);

- уплачивающих стоимость фиксированного патента;

- оказывающих услуги населению с выдачей бланков строгой отчетности;

- торгующих через торговые автоматы

принятые новшества начнут действовать только с 1 июля 2018 года.

Технические нюансы при переходе на новый режим продажи через ККТ

Наряду с положительными моментами, о которых упоминалось выше, принятые новшества повлекут за собой определенные затраты для бизнеса и торгующих организаций.

Видео — новые требования 54-ФЗ о применении онлайн-касс:

Предлагается два способа: первый самый простой и затратный – покупка новой кассовой машины, уже снабженной всеми техническими стандартами, требуемых законодательством, таких как фискальный накопитель и программное обеспечение. Предполагается, что средняя стоимость новой кассы будет варьировать в пределах 15-20 тысяч рублей.

Второй способ – это модернизация существующих аппаратов, что существенно дешевле и составит около 4-5 тысяч рублей.

Но необходимо оговорить, что не каждую кассу можно обновить, дополнив ее накопителем и подключив к Интернету, так что многим придется потратиться на покупку новой онлайн-кассы.

Затем нужно будет заключить договор с оператором фискальных данных, по имеющимся данным средняя стоимость годового обслуживания приравнивается к 4 тысячам рублей.

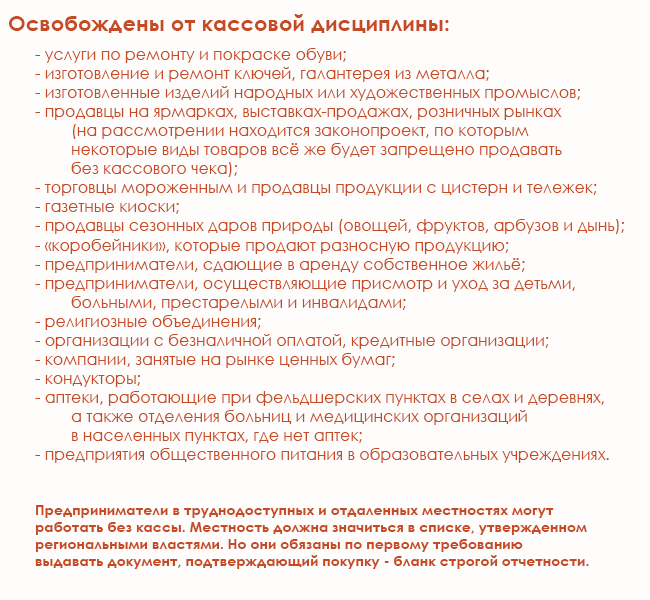

Кто освобожден от применения онлайн-касс

Законодателем определен перечень лиц, тех кто может не беспокоиться по покупке нового оборудования и подключения его к Интернету, к таковым относятся:

- предприятия бытового обслуживания населения (ремонт обуви и одежды, изготовление ключей);

- продавцы и производители товаров народного промысла;

- продавцы газет, мороженного, разливных безалкогольных напитков, сезонных овощей и фруктов, а так же лица, осуществляющие продажу на ярмарках, рынках и выставках;

- аптечные пункты при медицинских учреждениях;

- торговые организации, расположенные в труднодоступных и отдаленных районах.

Ответственность за нарушение законодательства о применении новой ККТ

Кодексом об административных правонарушениях РФ, положениями статьи 14.5 регулируется ответственность юридических и физических лиц за торговлю товарами или оказание услуг без применения ККТ.

В связи с нововведениями в закон диспозиция данной статьи была расширена в части ответственности предпринимателей, осуществляющих расчеты через кассовые аппараты, так и в отношении операторов фискальных данных.

В соответствии с п. 4 ст. 14.5 КоАП РФ за применение ККТ, не отвечающей требованиям закона, с нарушением порядка ее регистрации, а так же сроков и условий перерегистрации для нарушителя может повлечь:

- для начала предупреждение, либо штраф для должностного лица – от 1,5 тысяч до 3 тысяч рублей,

- на юридическое лицо – от 5 до 10 тысяч рублей.

Данная ответственность будет применяться только после 1 февраля 2017 года. Нормами этой же статьи п. 6 вводится административное наказание за ненаправление торговой организацией кассового чека в электронном виде покупателю в виде предупреждения или штрафа для должностного лица – 2 тысячи рублей, а для юридического лица в размере 10 тысяч рублей.

Таблица штрафных санкций:

| Правонарушение | Наказание для должностного лица | Наказание для юридического лица |

| Неприменение ККТ | Штраф в размере от ¼ до ½ суммы расчета, но не менее 10000 руб | Штраф в размере до ¾ одного размера суммы расчета, но не менее 30000 руб |

| Неприменение ККТ (повторно), если сумма расчетов без ККТ составила более 1000000 руб | Дисквалификация на срок от 1 до 2 лет | Приостановление деятельности на срок до 90 суток |

| Применение ККТ не соответствующего требованиям, нарушение порядка регистрации и условий применения ККТ | ||

| Непредоставление организацией или ИП информации и документов по запросам ФНС или нарушение сроков предоставления | Предупреждение или штраф от 1500 до 3000 руб | Предупреждение или штраф от 5000 до 10000 руб |

| Непредоставление организацией или ИП покупателю чека (бумажного или электронного) | Предупреждение или штраф 2000 руб | Предупреждение или штраф 10000 руб |

Видео — вебинар по онлайн-кассам журнала Главбух:

Особого рода ответственность грозит ОФД, которая заключается в непередаче данных, полученных с ККТ на сервер налоговой службы, в представлении заведомо ложных сведений при подаче документов на получение разрешения на обработку фискальных данных и необеспечении их конфиденциальности при передаче ИФНС.

Штрафы для ОФД варьируют от 20 тысяч до 1,5 миллионов рублей.

Нюансы о которых нужно помнить

Применение новых онлайн-касс продиктовано веяниями времени и развитием более усовершенствованных технологий. Цель принятия поправок в закон 54-ФЗ была обусловлена рядом факторов, таких как защита прав покупателей и снижение налогового прессинга на бизнес в виде проверок деятельности и налогообложения.

Видео — наличные расчеты и кассовые операции с учетом новой редакции закона 54-ФЗ:

Теперь каждый владелец кассового аппарата может получить электронно-цифровую подпись ЭЦП (), которая позволит заключить договор с оператором фискальных данных и беспрепятственно в удаленном режиме зарегистрировать новую онлайн-кассу в налоговом органе.

Инициаторы закона понимали, что покупка и модернизация ККТ ударит по кошельку любого предпринимателя, в связи с чем, предполагается, что будет предоставлен налоговый вычет на сумму 18 000 рублей на каждую новую кассу .

Нужно помнить, что срок действия ключа фискального накопителя имеет временные ограничения:

- для предпринимателей, использующих обычную систему налогообложения – 13 месяцев;

- для субъектов малого предпринимательства, применяющих «упрощенку», патент и ЕНВД – 36 месяцев;

- для организаций торгующих подакцизными товарами – 13 месяцев.

После истечения указанных сроков потребуется замена ключа.

Еще один нюанс, который должны учитывать торговцы, заключается в том, что за передачу данных отвечают они и только они, поэтому ссылки на плохой Интернет приниматься не будут, в любом случае они обязаны обеспечить поступление сведений о совершенной покупке в 30-дневный срок. Поэтому нужно предусмотреть запасной Интернет-канал, в случае выхода из строя основного.

Если покупатель желает вернуть товар, то возврат будет осуществляться в обычном порядке, кассир должен будет в этой ситуации пробить возвратный чек и так же его направить в ИФНС.

Форум для предпринимателей по новому порядку применения ККТ в соответствии с 54-ФЗ

Новшества, принятые законодателем были встречены с некоторой опаской и конечно вызвали возмущения со стороны торгующего сообщества в связи с предстоящими затратами.

Тем не менее, законодательный акт вступил в законную силу, и подлежит исполнению всеми предпринимателями. На сегодня, когда страсти немного поутихли, на поверхность всплыли вопросы, вызванные нововведениями.

Обсудить их можно на многочисленных форумах предпринимателей. Один из примеров таких форумов, посвященных вопросам по новому порядку применения контрольно-кассовой техники находится на официальном сайте налоговой службы РФ — https://forum.nalog.ru/index.php?showforum=134

Видео — кому может быть выгоден новый порядок применения ККТ по 54-ФЗ:

В период с 1 августа 2014 года по 1 февраля 2015 года ряд организаций и ИП участвовали в экспериментальном проекте. Он предусматривал передачу в электронном виде в адрес налоговой инспекции информации обо всех проводимых наличных расчетах, в том числе с использованием платежных карт. После завершения проекта у законотворцев появилась идея ввести это повсеместно – и они воплотили ее в жизнь.

С какого момента нужно применять кассу в онлайн-режиме?

Обязанность по заключению договора с оператором фискальных данных и передачи фискальных данных в налоговую инспекцию в электронной форме через такого оператора появится с 1 февраля 2017 года в отношении вновь регистрируемых (перерегистрируемых) ККТ. До этой даты перейти на применение онлайн-кассы плательщики могут в добровольном порядке.

В остальных случаях переход на онлайн-кассы будет производиться постепенно. Например, предусмотрен постепенный переход:

- на обязательную выдачу и оформление электронных кассовых чеков (БСО);

- от использования обычной ККТ к обязательному использованию онлайн-ККТ;

- к использованию ККТ для субъектов, которые сейчас вправе ее не использовать.

При этом покупать новую кассу не обязательно. Ряд моделей касс можно модернизировать, установив новое программное обеспечение и фискальный накопитель. Зарегистрировать такую кассу можно будет без личного визита в налоговую инспекцию, что сэкономит трудозатраты и время бизнесменов.

ФНС России начала размещать на своем сайте информацию о новом порядке применения ККТ.

Также уже доступны для налогоплательщиков реестры онлайн-касс, фискальных накопителей и список операторов фискальных данных. Данные реестры доступны также на главной странице сайта ФНС России: в разделе «Иные функции ФНС» – подраздел «Реестры и проверка контрагентов».

Оптимальный вариант. Если организация применяет ККТ и собирается совершить действия, влекущие необходимость ее перерегистрации (например, изменить наименование организации, адрес места установки, заменить ЭКЛЗ, в т. ч. по истечении срока эксплуатации, и т.д.) или регистрации новой кассы (например, при необходимости снятия с учета старой), то все это лучше сделать до 1 февраля 2017 года. Это позволит избежать необходимости приобрести и поставить на учет новую онлайн-ККТ до 1 июля 2017 года.

Что значит онлайн-касса?

Это контрольно-кассовая техника (ККТ) с функцией передачи в неизменном виде информации о наличных расчетах (в т. ч. с использованием платежных карт) через специального оператора напрямую в налоговую инспекцию. При этом такая касса по-прежнему будет выдавать бумажные (электронные) чеки.

То есть, применяя онлайн-кассу, продавец станет не только выдавать бумажный чек покупателю, но и пересылать данные в виде электронного документа оператору фискальных данных. Кроме того, по требованию покупателя продавец обязан будет отправить чек ККТ на электронную почту покупателя.

От выдачи бумажного чека продавцов освободят в случаях, когда расчеты производятся через Интернет. Тогда чек высылается покупателю в виде электронного документа.

В бумажном виде без направления покупателю (клиенту) в электронной форме чек ККТ нужно выдать при расчетах с покупателем в отдаленных от сетей связи местностях (по специальному перечню).

При этом информация о чеках будет храниться как в налоговой инспекции, так и в фискальном накопителе ККТ. Покупатель всегда сможет найти свой чек с помощью соответствующего сервиса на официальном сайте ФНС России или воспользовавшись бесплатным мобильным приложением.

Кроме того, с вводом в эксплуатацию онлайн-касс планируется сократить количество учетных первичных документов, применяемых в настоящее время.

Нужно ли менять кассовый аппарат?

Менять сразу не нужно (если причина замены заключается только в этом).

Читайте наш материал а том, как умная касса с поддержкой онлайн-режима помогает малой рознице увеличить выручку на 10% и выше.

Законом предусмотрен переходный период. Все, у кого есть зарегистрированный в настоящее время кассовый аппарат, а также те, кто успеет зарегистрировать ККТ до 1 февраля 2017 года, смогут продолжать его использовать до 1 июля 2017 года (ч. 3 ст. 7 Федерального закона № 290-ФЗ от 3 июля 2016 г.).

По информации производителей кассовой техники переход на новую технологию не потребует замены действующего парка кассовых аппаратов. Достаточно будет модернизировать аппарат, установив новое программное обеспечение и фискальный накопитель с учетом особенностей применяемых моделей. Кроме того, в составе ККТ можно будет использовать современные электронные устройства – мобильные телефоны и планшеты.

Регистрация и перерегистрация и снятие с учета ККТ (если ее применение обязательно) будет проходить в следующем порядке:

- со дня вступления закона в силу (15 июля 2016 года) до 1 февраля 2017 года – наряду с применением прежнего порядка организации (ИП) могут в добровольном порядке переходить на применение онлайн-ККТ и заключать договоры с операторами передачи фискальных данных;

- с 1 февраля 2017 года не допускается перерегистрация и регистрация ККТ, не обеспечивающей передачу фискальных данных через оператора (за исключением случая, когда организация (ИП) работает в отдаленной местности, где разрешено применение обычной ККТ без передачи электронных фискальных данных в налоговые инспекции);

- с 1 июля 2017 года запрещается использование старой ККТ (без доработки (модернизации) в соответствии с новыми условиями использования ККТ), зарегистрированной до 1 февраля 2017 года.

Наша организация участвовала в эксперименте с ККТ. Можно ли и дальше использовать такую кассу?

Можно продолжать использовать согласно ныне действующим правилам до конца 2016 года (ч. 16 ст. 7 Федерального закона № 290-ФЗ от 3 июля 2016 г.). Причем это будет легально, если она была зарегистрирована в налоговой инспекции в срок до 31 декабря 2015 года (включительно) (п. 3 Постановления Правительства РФ № 470 от 23 июля 2007 г.).

В дальнейшем такую технику можно использовать при условии, что она соответствует всем необходимым новым требованиям. В противном случае ее можно применять до 1 июля 2017 года.

Есть ли какие-то исключения из правил, когда можно будет не применять онлайн-ККТ?

Исключения предусмотрены для следующих случаев (если организация или ИП не использует автоматическое устройство для расчетов, а также не занимается торговлей подакцизными товарами):

- продажа газет и журналов, а также сопутствующих товаров в газетно-журнальных киосках при условии, что доля продажи газет и журналов в их товарообороте составляет не менее 50 процентов товарооборота и ассортимент сопутствующих товаров утвержден органом исполнительной власти субъекта РФ;

- продажа ценных бумаг;

- продажа водителем или кондуктором в салоне транспортного средства проездных документов (билетов) и талонов для проезда в общественном транспорте;

- обеспечение питанием обучающихся и работников образовательных организаций, реализующих основные общеобразовательные программы, во время учебных занятий;

- торговля на розничных рынках, ярмарках, в выставочных комплексах, а также на других территориях, отведенных для осуществления торговли, за исключением находящихся в этих местах торговли магазинов, павильонов, киосков, палаток, автолавок, автомагазинов, автофургонов, помещений контейнерного типа и других аналогично обустроенных и обеспечивающих показ и сохранность товара торговых мест (помещений и автотранспортных средств, в т. ч. прицепов и полуприцепов), открытых прилавков внутри крытых рыночных помещений при торговле непродовольственными товарами, кроме торговли непродовольственными товарами, которые определены в перечне, утвержденном Правительством РФ (проект такого перечня передан на рассмотрение);

- разносная торговля продовольственными и непродовольственными товарами (за исключением технически сложных товаров и продовольственных товаров, требующих определенных условий хранения и продажи) в пассажирских вагонах поездов, с ручных тележек, велосипедов, корзин, лотков (в т. ч. защищенных от атмосферных осадков каркасами, обтянутыми полимерной пленкой, парусиной, брезентом);

- торговля в киосках мороженым, безалкогольными напитками в розлив;

- торговля из автоцистерн квасом, молоком, растительным маслом, живой рыбой, керосином, сезонная торговля вразвал овощами, в том числе картофелем, фруктами и бахчевыми культурами;

- прием от населения стеклопосуды и утильсырья, за исключением металлолома, драгоценных металлов и драгоценных камней;

- ремонт и окраска обуви;

- изготовление и ремонт металлической галантереи и ключей;

- присмотр и уход за детьми, больными, престарелыми и инвалидами;

- реализация изготовителем изделий народных художественных промыслов;

- вспашка огородов и распиловка дров;

- услуги носильщиков на ж/д вокзалах, автовокзалах, аэровокзалах, в аэропортах, морских, речных портах;

- сдача ИП в аренду (наем) жилых помещений, принадлежащих этому ИП на праве собственности.

Также освобождение от обязанности по применению ККТ предусмотрено в общем случае:

- для организаций (ИП), расположенных в отдаленных или труднодоступных местностях, указанных в перечне, утвержденном региональными властями. При этом такие налогоплательщики должны будут выдавать покупателю (клиенту) документ, подтверждающий факт осуществления расчетов, содержащий сведения, установленные для кассового чека, и подписанный собственноручной подписью лицом, выдавшим этот документ;

- для аптечных организаций, которые находятся в фельдшерских и фельдшерско-акушерских пунктах, расположенных в сельских населенных пунктах, и обособленных подразделений медицинских организаций, имеющих лицензию на фармацевтическую деятельность (амбулаторий, фельдшерских и фельдшерско-акушерских пунктов, центров (отделений) общей врачебной (семейной) практики), расположенных в сельских населенных пунктах, в которых отсутствуют аптечные организации;

- при оказании услуг по проведению религиозных обрядов и церемоний, а также при реализации предметов религиозного культа и религиозной литературы в культовых зданиях и сооружениях и на относящихся к ним территориях, в иных местах, предоставленных религиозным организациям для этих целей, в учреждениях и на предприятиях религиозных организаций, зарегистрированных в порядке, установленном законодательством РФ.

Для организаций (ИП) в отдаленных местностях, отвечающих определенным критериям, возможно применение обычной ККТ без передачи электронных фискальных данных в налоговые инспекции. В такой ситуации передавать покупателю (по его просьбе) чек (БСО) в электронной форме не обязательно, если он распечатан в бумажном виде с применением ККТ.

Перечень территорий, которые относятся к отдаленным или труднодоступным местностям, будет определяться региональными властями (п. 3 ст. 2 Федерального закона № 54-ФЗ от 22 мая 2003 г.). Соответственно, и критерии отнесения территорий к таковым при необходимости будут разрабатываться государственными ведомствами субъектов РФ.

Список местностей, удаленных от сетей связи, будет размещен на официальном сайте ФНС России (Информация ФНС России).

До 1 июля 2018 года смогут не применять ККТ:

- ИП на ПСН, организации (ИП) на ЕНВД – если будут выдавать по требованию покупателя (клиента) документ (товарный чек, квитанцию или другой документ, подтверждающий прием денежных средств за соответствующий товар (работу, услугу));

- организации (ИП), оказывающие услуги населению, – если будут выдавать БСО в прежнем порядке;

- организации (ИП), у которых обязанность применять ККТ возникнет только с введением новой редакции закона;

- организации (ИП), которые ведут торговлю с использованием торговых автоматов (письмо Минфина России № 03-01-15/32703 от 6 июня 2016 г.).

Однако если плательщик ЕНВД, имеющий право не применять ККТ, совмещает данный спецрежим с иными (например, ОСНО или УСН), то он обязан применять кассовый аппарат в рамках таких режимов налогообложения (Информация ФНС России).

Зачем вообще нужна онлайн-касса?

Основная цель данного нововведения – это контроль государства над бизнесом. Расчеты будут более прозрачными, что, по мнению государственных ведомств, позволит сократить объем «теневого» оборота наличных денежных средств и увеличить налоговые поступления в бюджет за счет перехода к повсеместному использованию ККТ и обеспечения дополнительных оперативных механизмов контроля за корректностью отражения выручки, получаемой в форме наличных денежных средств (письма Минфина России № 03-01-12/ВН-38831 от 1 сентября 2016 г., № 03-01-15/15913 от 22 марта 2016 г.). Также это сократит количество проводимых проверок, поскольку они будут проводиться не у всех налогоплательщиков, а только у тех, у кого наиболее вероятны нарушения. Определяться такие налогоплательщики будут на основании автоматизированного риск-анализа. Грядущие изменения направлены на повышение ответственности предпринимателей, ведущих деятельность на рынке товаров и услуг, а также на снижение административной нагрузки и непроизводственных расходов бизнеса.

Кроме того, как отмечает ФНС России, владелец онлайн-кассы получает инструмент, с помощью которого он сможет в режиме реального времени следить за своими оборотами, показателями и лучше контролировать свой бизнес.

Если мы не будем применять онлайн-ККТ, какие штрафы нам грозят?

За неприменение ККТ размер штрафа по ч. 2 ст. 14.5 КоАП РФ составит:

- для организации – от 3/4 до одного размера суммы денежных средств, полученных при реализации без применения ККТ, но не менее 30 000 ;

- для ИП и должностных лиц организации – от 1/4 до 1/2 размера суммы денежных средств, полученных при реализации без применения ККТ, но не менее 10 000 .

За повторное неприменение ККТ при получении денежных средств в размере 1 млн рулей. и более предусматривается:

- для организаций и ИП – административное приостановление деятельности на срок до 90 суток;

- для должностных лиц организации – дисквалификация на срок от одного года до двух лет.

За применение ККТ, которая не соответствует установленным требованиям, а также за применение ККТ с нарушением законодательно установленного порядка и условий ее регистрации и применения предусмотрено:

- для организаций – предупреждение или штраф в размере от 5 000 до 10 000 ;

- для ИП и должностных лиц организации – предупреждение или штраф в размере от 1 500 до 3 000

Кроме того, предусмотрена ответственность за:

- ненаправление покупателю (клиенту) по его просьбе чека (БСО) в электронном виде. Однако ответственность не применяется, если продавец направил покупателю документы, но последний их не получил (Информация ФНС России);

- непредставление документов и информации по запросам налоговой инспекции или их представление с нарушением установленного срока;

- подачу организацией недостоверных сведений при соискании разрешения на обработку фискальных данных.

При этом предусмотрены условия, при соблюдении которых нарушитель может быть освобожден от ответственности.

Причем все указанные меры ответственности действуют с момента вступления в силу Федерального закона № 290-ФЗ от 3 июля 2016 г. (с 15 июля 2016 года). Исключение – положения ч. 4 ст. 14.5 КоАП РФ, они действуют в отношении условий применения онлайн-ККТ с 1 февраля 2017 года (ч. 15 ст. 7 Федерального закона № 290-ФЗ от 3 июля 2016 г.).

С какого момента применять новые БСО?

Ст. 1.1 Федерального закона № 54-ФЗ от 22 мая 2003 г. установлено, что БСО является документом, приравненным к кассовому чеку. Он формируется в электронном виде и распечатывается автоматизированной системой БСО в момент расчета с заказчиком услуг. Реквизиты, которые должен содержать БСО, перечислены в ст. 4.7 Федерального закона № 54-ФЗ от 22 мая 2003 г. В настоящее время представлен проект приказа ФНС России, которым утверждаются форматы фискальных документов, а также их дополнительные реквизиты. Обязательными к применению такие БСО станут с 1 июля 2018 года. До этого момента при оказании услуг БСО можно выдавать в прежнем порядке.

В июле 2016 г. вступили в силу изменения к закону о ККМ от 22.05.2003 № 54-ФЗ, и теперь всем организациям и ИП необходимо . Как происходит этот переход, кого он коснется, что представляет из себя новая кассовая техника – расскажем в нашей статье.

Что такое ККМ с онлайн-передачей данных

Онлайн-кассы позволяют налоговикам моментально получать информацию о кассовых операциях ИП или компании. ККМ нового образца должны иметь встроенный фискальный накопитель, в котором данные защищены от изменений, подключаться к сети интернет, формировать бумажный и электронный чек, связываться с оператором фискальных данных, печатать на чеке QR-код, передавать электронные копии чеков оператору и покупателю.

Можно купить новый кассовый аппарат с такими функциями - на онлайн-ККМ цена начинается в среднем от 14 000 руб., на фискальные накопители от 7000 руб. Но тем, кто хочет сэкономить свои средства, до онлайн-касс можно модернизировать и некоторые «старые» действующие ККМ . Такие модели, как новые, так и старые с возможностью доработки, перечисляются в специальном реестре, утвержденном ФНС .

Фискальный оператор

Чтобы передавать в ИФНС информацию об операциях, проведенных через онлайн-кассы, необходимо заключить договор с аккредитованным оператором фискальных данных (ст. 4.6 закона № 54-ФЗ). Это организации, находящиеся на территории РФ и получившие разрешение на обработку фискальной информации. Решение о выдаче или аннулировании разрешения на деятельность оператора принимает налоговая служба (ст. 4.4., 4.5 закона 54-ФЗ).

На сайте ФНС ведется ]]> реестр операторов фискальных данных ]]> , где перечислены все аккредитованные организации.

По каждому пробитому чеку онлайн-ККМ формирует фискальный признак, который отправляется к фискальному оператору, где он сохраняется, взамен продавец получает уникальный номер чека, а в ИФНС отправляется вся информация о совершенной продаже. Фактически, фискальный оператор является посредником между онлайн-кассой и ИФНС.

Регистрация ККТ

Один из плюсов введения онлайн-касс – это упрощение процедуры их регистрации в ИФНС. Заявление о регистрации или перерегистрации ККМ теперь можно подавать не только на бумаге, но и в электронном виде без посещения инспекции (ст. 4.2 закона № 54-ФЗ).

Регистрация ККМ онлайн производится на сайте ФНС в личном кабинете налогоплательщика в разделе «Контрольно-кассовая техника». Для этого нужно:

- в специальной форме заполнить и отправить заявление в ИФНС,

- после проверки полученных данных ИФНС присвоит онлайн-ККТ регистрационный номер, который следует ввести в фискальный накопитель наряду со сведениями об организации или ИП, и сформировать отчет о регистрации на кассе,

- завершить регистрацию ККТ, добавив в личный кабинет данные из отчета о регистрации.

Если все проведено верно, в личном кабинете появится дата регистрации и срок окончания действия фискального накопителя.

Кто переходит на онлайн-кассы: этапы

Закон предусматривает поэтапный переход на онлайн-кассы с 2016 по 2018 год. Добровольная передача данных началась еще в июле 2016 г., а регистрировать ККМ старого образца было разрешено до 01.02.2017 г.

С 1 февраля 2017 г. регистрация старых касс прекращена, но до 1 июля 2017г. еще можно работать с ККТ без фискального накопителя, а также перерегистрировать их и снимать с учета. Налоговики же теперь ставят на учет только новые онлайн-ККТ.

С 31 марта 2017 г. особая норма действует для тех, кто торгует в розницу алкогольной продукцией, в т. ч. пивом: независимо от применяемой системы налогообложения (в том числе ЕНВД и патент), для них стало обязательным применение ККМ. Причем, те кто ранее работал без кассовых аппаратов, должны установить ККМ, отвечающие новым требованиям закона об онлайн-кассах с 2017 г., ведь старые образцы кассовой техники поставить на учет с 01.02.2017 невозможно (п. 10 ст. 16 закона от 22.11.1995 № 171-ФЗ).

С 1 июля 2017 г. можно будет использовать в работе исключительно ККТ нового образца, кроме тех, для кого переход на онлайн-кассы продлен до 01.07.2018 г. С 1 июля 2018 г. абсолютно все ИП и организации, использующие наличные расчеты и расчеты банковскими картами, должны перейти на новые ККМ-онлайн. Это в том числе и те, кто ранее мог не применять ККТ, но теперь это право потеряет:

- плательщики ЕНВД,

- ИП на патенте,

- ИП и организации, оформляющие БСО при выполнении работ и оказании услуг населению,

- продавцы лотерейных билетов и марок,

- продавцы товара через торговые автоматы.

Для ИП, применяющих патент или ЕНВД, проект изменений к НК РФ предусматривает налоговый вычет на ККТ, который возможно будет применяться с 01.07.2018 г. Пока изменения не приняты и существуют только в законопроекте, но, если они будут одобрены, такой вычет может составить 18 000 рублей.

Работать без новых ККТ в 2018 году по-прежнему смогут:

- те, кто расположен в отдаленной местности, где недоступна интернет-связь, а значит невозможна и передача фискальных данных онлайн. Таким лицам можно использовать ККМ, онлайн-кассами не являющиеся, выдавая покупателям бумажный чек. Перечень труднодоступных районов устанавливают региональные власти (п. 3 и 7 ст. 2 закона № 54-ФЗ);

- ИП и организации занимающиеся ремонтом обуви, изготовлением ключей и т.п.;

- аптеки в сельских фельдшерских пунктах;

- водители общественного транспорта при продаже проездных билетов;

- ИП и организации, продающие в киосках газеты и журналы, мороженое, разливные напитки, молоко и квас с автоцистерн, живую рыбу, торгующие на рынках и ярмарках, вразнос, а также продающие на развалах сезонные овощи и фрукты (п.2 ст. 2 закона № 54-ФЗ).

Штрафы за онлайн-кассы с 2017 года

В 2017 году действуют обновленные штрафы для нарушителей кассовой дисциплины , а также увеличен до 1 года срок, в течение которого таких лиц можно привлечь к ответственности (ст. 14.5 КоАП РФ).

- За применение устаревших моделей ККМ следует предупреждение либо штраф - для организации 5000-10 000 руб., для ИП 1500-3000 руб.

- Продажа без ККМ обойдется юрлицам в 75-100% от непроведенной суммы, но не менее 30 000 руб., а ИП заплатит 25-50%, но не меньше 10 000 руб. За повторное такое нарушение и непроведение в общей сложности свыше 1 млн руб., деятельность продавца приостанавливается на период до 90 суток.

- За невыданный чек, как бумажный, так и электронный при использовании онлайн-ККТ, следует предупреждение, либо штраф 10 000 руб. для организаций и 2000 руб. для предпринимателей.

Введение кассовых аппаратов с 2018 года для осуществления всех без исключения расчетов розничной торговли стало реальностью. Правительство продолжает ужесточать меры налогового контроля, призванные обеспечить контроль государства над наличными платежами.

Чиновники Минфина подготовили законопроект, регламентирующий установку контрольно-кассовой техники (ККТ) для всех предприятий и индивидуальных предпринимателей. Она будет передавать сведения о расчетах налоговым органам в режиме он-лайн. Новшество коснется и тех, кто использует упрощенную систему налогообложения. Для этого каждое торговое предприятие должно обзавестись доступом во Всемирную сеть.

Правила применения контрольно-кассовых аппаратов

Поправки в закон № 54-ФЗ об использовании ККТ были утверждены летом 2016 года. Кассовые аппараты с 2018 года будут формировать чеки, как в привычной бумажной, так и в электронной форме. Кроме того, в новой редакции документ регламентирует:

- обязанность продавца отправить электронный чек клиенту по его запросу;

- создание операторов фискальных данных (ОФД), которые придут на смену ЦТО;

- использование моделей ККТ, оснащенных функцией передачи сведений в налоговые органы.

Функции ОФД станут выполнять специальные организации, получившие разрешение на обращение с подобными сведениями. Их задача - обработка информации с чека и передача ее налоговикам.

С 2018 года кассовые аппараты на рынках и других торговых точках вместо ЭКЛЗ приобретут фискальный накопитель. В нем будут сохраняться сведения обо всех пробитых чеках, которыми смогут воспользоваться инспекторы в ходе проверок. Предприятия, использующие ККТ, должны менять финансовые накопители ежегодно, кроме организаций, которые оказывают услуги и работают по «упрощенке» или ЕНВД.

Кроме того, предусмотрена отмена ведения Госреестра ККТ. Взамен производители ККТ и фискального накопителя будут обязаны направлять информацию об изготовленных аппаратах в ФНС РФ. Предполагается, что в районах, где по техническим причинам невозможна передача сведений в электронной форме, продолжит действовать нынешний порядок.

Технология расчетов по новой схеме

С 2018 года кассовые аппараты для ИП и предприятий различных правовых форм будут работать по новой системе расчетов. После того, как продавец отобьет чек, ККТ сформирует фискальный признак и отправит его для обработки оператору фискальных данных. Он сохраняет полученные сведения, а обратно пересылает уникальный код подтверждения. После чего кассовый аппарат распечатает чек с этим обозначением и фискальным признаком. На платежном документе также будет отображен адрес сайта оператора.

Для данных манипуляций необходим высокоскоростной интернет. Но всем известны случаи, когда по техническим причинам провайдер не может обеспечить доступ к сети. Несмотря на подобные неполадки, режим работы новых касс нарушаться не будет: данные сохранятся, и чеки будет сформированы уже после возобновления доступа в интернет.

Сторонники введения онлайн-касс утверждают, что новая модель организации расчетов избавит предпринимателей от поборов со стороны ЦТО, которые фактически принуждали заключать с ними договор на техническое обслуживание кассовых аппаратов. Регистрация устройства также может быть проведена без участия ЦТО - каждый владелец сможет это сделать самостоятельно на сайте ФНС, для чего понадобится квалифицированная электронная подпись.

Благодаря поступлению сведений о наличных расчетах сразу в налоговые, сократится число выездных проверок, что значительно понизит нажим на малый бизнес.

Также применение новых касс обеспечит безапелляционное соблюдение прав покупателей в спорах с продавцом, так как в электронном виде чек не порвешь, не потеряешь.

Меры ответственности за неприменение кассовых аппаратов

Как утверждает ст. 7 Федерального закона ФЗ-290, все субъекты предпринимательства, которые платят ЕНВД и ИП с патентом до 1 июля 2018 года, могут отказаться от использования контрольно-кассовой техники, если выдают по желанию потребителя документ об оплате. С наступлением этой даты преференция будет отменена, и им придется установить ККТ. Исключение составляют предприятия, занимающиеся розничной реализацией алкоголя (включая пиво), - им необходимо начать использовать онлайн-кассы не позднее 1 апреля 2017 года.

Меры ответственности за несоблюдение требований закона прописаны в статье 14.5 КоАП РФ. Неприменение ККТ грозит следующим наказанием:

- должностным лицам - штрафом в размере ½-¼ от суммы расчета, но не меньше 10 тыс. рублей;

- юридическим лицам - штрафом в размере от ¾ до одной величины суммы расчета, но не меньше 30 тыс. рублей.

Возможные риски введения онлайн-касс

Эксперты предрекают, что введение новых правил функционирования кассовых аппаратов с 2018 года может серьезно ударить по малому бизнесу. Стоимость одного экземпляра вместе с программным обеспечением составит около 30 тыс. рублей, еще несколько тысяч необходимо ежемесячно откладывать на сервисное обслуживание. При небольших прибылях это может стать серьезным бременем, оправиться от которого удастся не всем.

Как рассказал глава Союза предпринимателей зообизнеса К. Дмитриев, российским представителям малого предпринимательства за переход на новую систему потребуется выложить порядка 75 млрд рублей. Возникают опасения и по поводу судьбы института самозанятых работников, который рискует исчезнуть под грузом непомерных издержек.

Налоговый вычет за установку новых касс

На данный момент на рассмотрение вынесли законопроект, который гарантирует всем ИП, приминавшим патентную систему налогообложения и ЕНВД, налоговый вычет за установку электронных касс (при условии ее установки в течение 2018 года). Размер вычета составит 18 тысяч рублей за единицу техники, но не превысит 50% от суммы начисленного налога.

Онлайн-кассы — тема в последнее время очень актуальная. Информации по ней много, но вопросов, кажется, меньше не становится. Сегодня у нас в гостях Ирина Феева — основатель клуба для малого бизнеса «Экспрессо». Она помогает предпринимателям с финансами, налогами, запуском и стратегическим перезапуском. Ирина подготовила для нас большой, очень большой материал про онлайн-кассы. В этой части мы узнаем, что такое онлайн-кассы, для чего их нужно устанавливать и что будет, если этого не сделать.

Статья получилась больше похожа на книгу, что неудивительно, ведь у меня ушло почти полгода на её написание. За это время я посетила семь профессиональных семинаров и конференций по кассовой реформе и её реализации, а также прочитала более 100 статей и обсуждений из различных источников. В них я, кстати, заметила, что в стремлении к уникальности с целью повышения посещаемости своих ресурсов, авторы часто так увлекались рерайтом, что искажали важные детали до неузнаваемости. Поэтому я очень рекомендую потратить время на прочтение этой выверенной и полностью перепроверенной временем статьи.

- Как принимать оплату наличными, по картам, через интернет?

- Кто, когда обязан подключить онлайн-кассу и что это такое?

- ИП освобождены от применения онлайн-касс или всё-таки нет?

Это самые частые вопросы, которые задают мне на консультациях предприниматели.

Действительно, с августа 2016 года в бизнес-среде растёт накал волнений и обсуждений, связанный кассами, платежами и всеми процессами денежного обмена между продавцами и покупателями. Ведь в эти вопросы внесены серьёзные изменения и поправки.

Порядок работы с платежами от физических лиц регламентирован законом 54-ФЗ «О применении ККТ» (ФЗ - это федеральный закон, ККТ - это контрольно-кассовая техника).

Я постараюсь как можно проще и понятнее рассказать вам, о чём этот закон, кого касаются изменения к этому закону, уже вступившие в силу в 2017 году, и как нам жить с этим дальше.

Онлайн-кассы и онлайн-чеки

Понятие «онлайн» присоединилось к кассовым аппаратам, так как в соответствии с 54-ФЗ теперь все кассы должны иметь подключение к интернету и передавать по специальным защищённым каналам информацию о продажах сразу в нескольких направлениях: покупателю (на электронную почту или по смс) и на сервер в налоговую инспекцию.

При этом касса внешне почти не изменилась, и её изначальная функция (печать бумажных чеков) сохранена, то есть при покупке продавец пробивает, как и раньше, кассовый чек и вручает его из рук в руки, а онлайн-касса отправляет электронные копии этого чека в налоговую и на электронную почту или смс клиента.

Исключение, когда можно не печатать бумажный чек - приём платежей через интернет-сайты без физического присутствия покупателя. Но не печатать бумажный не значит «не пробивать»! Чек всё равно должен проводится через кассу, фиксироваться, подписываться и электронно передаваться покупателю и в налоговую. Да, новые технологии и переход на них даются не всегда легко, это интернет-эквайринг, о нём мы тоже поговорим.

Изменился также внешний вид самих бумажных чеков и их содержание. Новые чеки обязаны содержать больше информации о продавце и о самой покупке, например:

- наименование товаров и услуг, их количество и стоимость (раньше можно было пробивать чеки без указания состава покупки, только по суммам);

- форма налогообложения продавца (УСН или ОСН);

- специальный qr-код и ссылку для проверки подлинности чека (этот код выглядит как чёрно-белый квадрат, заполненный точками-пикселями в уникальном порядке, и покупатели теперь смогут проверять легальность своей покупки и получать информацию о ней с помощью специальной программы для смартфонов, которая распознает такой qr-код с чеков и находит все данные по этому чеку в единой базе);

- если касса установлена в магазине, шоуруме, пункте выдачи, на складе и т. д., то необходимо указывать адрес помещения;

- если ведётся разъездная торговля с автомобиля, то указывается номер и модель машины;

- если оплата за товары или услуги проводится на сайте, то в чеке должен быть указан адрес сайта.

Есть ещё три часто упоминаемые в связи с новыми кассами аббревиатуры: ФН, ФД и ОФД. Давайте разберёмся и с ними.

ФН, фискальный накопитель

- это встраиваемая в кассовый аппарат небольшая «коробочка». Так называемая сменная память кассы, тот самый государственный агент у вас в магазине, который призван учесть все продажи и сумму вашей выручки для контроля налоговыми органами. Фискальный накопитель сохраняет, шифрует и передаёт фискальные данные в ОФД. ФН пришёл на замену ЭКЛЗ. Без действующего и поставленного на учёт ФН любая касса превращается в простой калькулятор.

ФН, фискальный накопитель

- это встраиваемая в кассовый аппарат небольшая «коробочка». Так называемая сменная память кассы, тот самый государственный агент у вас в магазине, который призван учесть все продажи и сумму вашей выручки для контроля налоговыми органами. Фискальный накопитель сохраняет, шифрует и передаёт фискальные данные в ОФД. ФН пришёл на замену ЭКЛЗ. Без действующего и поставленного на учёт ФН любая касса превращается в простой калькулятор.

Как и раньше ЭКЛЗ, фискальный накопитель подлежит обязательной замене. На ОСН (общей системе налогообложения) - через 13 месяцев, зато на УСН, ПСН, ЕНВД - через 36 месяцев.

ФД, фискальные данные - это информация о финансовых операциях, проводимых предприятием через кассу ведения о совершенных наличных денежных расчетах, подлежащие обязательному документированию и хранению посредством контрольно-кассовой техники.

ОФД, оператор фискальных данных - важная организация, отвечающая за приёмку и передачу фискальных данных в налоговую. Я не упоминала её выше, чтобы не запутать вас сразу. Но все данные передаются не просто «через интернет», а специальным защищённым образом через специальных операторов. Реестр зарегистрированных и получивших лицензию ОФД есть также на сайте налоговой.

С этой организацией ОФД нужно заключить отдельный договор и подключить к ним свою кассу. Стоимость обслуживания оператора на данный момент около 3000 рублей в год. Без договора с ОФД онлайн-касса, как и без фискального накопителя, не сможет работать.

Также оператор хранит фискальную информацию 5 лет и обеспечивает отправку копий электронных чеков клиентам.

Ну и последняя, самая главная аббревиатура, которая и объединяет все эти сложные определения.

Важно! Не все модели ККМ старого образца подлежат утилизации на помойку в связи с этими изменениями. Часть из уже имеющихся в обращении касс можно модернизировать, встроив в них дополнительно ФН и настроив подключение к интернету.

Важно! Не все модели ККМ старого образца подлежат утилизации на помойку в связи с этими изменениями. Часть из уже имеющихся в обращении касс можно модернизировать, встроив в них дополнительно ФН и настроив подключение к интернету.

Модели старого образца, подлежащие доработке, занесены в специальный реестр модернизируемых моделей ККТ и утверждены Федеральной налоговой службой. В реестре перечислены и все новые аккредитованные модели касс, выпущенные в производство специально под новый закон.

Посмотреть эти реестры и другую важную информацию по кассам можно на сайте налоговой .

ПДФ-каталог с краткой инструкцией и с ценами на модернизацию и новые ККТ тоже от ИФНС можно скачать (но он медленно наполняется и не все модели пока вошли).

Многие еще не заметили, но официальный сайт налоговой сильно меняется и уже содержит понятную и визуально удобную информацию для налогоплательщиков и полезные интерактивные сервисы, очень рекомендую заходить на него! На этой странице ИФНС специально сделала онлайн-сервис по подбору и выбору касс и проверке на возможность модернизации.

Давайте подведём промежуточный итог

Новый кассовый аппарат или онлайн-кассовая техника могут быть как привычного вида с кнопками, так и новые современные с сенсорным экраном, могут быть вообще всего лишь «чёрными коробочками» совсем без экрана и кнопок, подключаемыми к компьютеру, ноутбуку или планшету (на которых устанавливаются специальные кассовые программы, поддерживаемые производителями кассового аппарата).

Самое главное, в них должны быть обеспечены и настроены: подключение к интернету 24/7, действующий фискальный накопитель, действующий договор с ОФД, регистрация ФН в налоговой через личный кабинет налогоплательщика.

Кто должен установить новые онлайн-кассы

Обязаны работать с онлайн-кассой следующие виды бизнеса (на самом деле почти все):

- предприниматели и фирмы, которые и раньше применяли ККТ;

- продавцы акцизных товаров;

- интернет-магазины;

- предприниматели, оказывающие услуги населению и ранее не применяющие кассы;

- в том числе ИП на ЕНВД, УСН и ПСН, которые ранее имели освобождение от кассовой дисциплины;

- владельцы вендинговых автоматов, торговых автоматов и платежных терминалов.

Освобождение от обязательного применения кассы потеряли и те категории, которые раньше могли об этом даже не думать, и зачастую выбирали эти налоговые режимы ради возможности избежать кассовой дисциплины. Это ИП - налогоплательщики ЕНВД и ПСН. До 1 июля 2018 года им тоже предстоит приобрести и научиться пользоваться ККТ наравне со всеми, а до этого момента они обязаны выдавать подтверждение оплаты по первому требованию покупателя.

Торговым или вендинговым автоматам по продаже батончиков, кофе и различных товаров не нужен продавец, но теперь будет нужна встроенная касса - также с 1 июля 2018 года.

Платежные терминалы тоже попадают под модернизацию, ведь работают с наличными и банковскими картами, и с 1 июля 2018 года вместе со всеми новичками готовятся вступить в ряды кассиров.

![]() Самый неожиданный участок реформы - это попавшие под требование внедрить кассы с 1 июля 2018 года услуги населению: бытовые услуги (парикмахерские, ателье), услуги пассажирских перевозок, почтовой и мобильной связи, жилищно-коммунальные услуги, продажа билетов, спортивные мероприятия, экскурсии и туристические путевки и т. д.

Самый неожиданный участок реформы - это попавшие под требование внедрить кассы с 1 июля 2018 года услуги населению: бытовые услуги (парикмахерские, ателье), услуги пассажирских перевозок, почтовой и мобильной связи, жилищно-коммунальные услуги, продажа билетов, спортивные мероприятия, экскурсии и туристические путевки и т. д.

Сейчас пока ИП и фирмам в сфере услуг достаточно выдавать покупателям БСО - бланки строгой отчетности. Бланки можно купить в магазине канцтоваров, заказать в типографии или воспользоваться онлайн-сервисом для печати БСО.

Но с 1 июля 2018 года они смогут и дальше выдавать БСО, но уже не «вручную», а по сути БСО станет одним из видов кассового чека, «пробивать» их придётся с помощью оборудования нового образца - «автоматизированной системы БСО». Это устройство будет разновидностью кассового аппарата и требования к нему такие же - с постановкой на учёт и подключением к интернету и ОФД.

Кому не нужны онлайн-кассы

Среди предпринимателей по «испорченному телефону» передаётся слух, что малый бизнес освобожден от кассовой реформы и может работать без кассы. Да, это так, но имеется в виду не весь, а совсем конкретный и совсем малый бизнес.

Почему онлайн-кассы - это хорошо

Минусы этих новостей мы все понимаем, но давайте посмотрим, принесут ли изменения хоть что-то приятное?

Удалённая регистрация

Теперь регистрация (постановка на учёт) ККТ происходит онлайн через личный кабинет налогоплательщика без визита в налоговую инспекцию.

Без договора с ЦТО

Обязательный договор с центром технического обслуживания ККТ больше не является обязательным условием: чтобы поставить кассу на учёт, вы можете всё делать самостоятельно, а договор заключить со специалистами по своему желанию.

Срок службы фискального накопителя

Фискальный накопитель, аналог ЭКЛЗ (электронная контрольная лента защищённая - устройство, необходимое для полного учёта доходов в целях правильного исчисления налогов), теперь для самых маленьких бизнесов (плательщиков патента, ЕНВД, УСН сферы услуг) подлежит замене 1 раз в 3 года (раньше ЭКЛЗ меняли все в равных условиях каждые 13 месяцев).

Сокращение проверок

Налоговые органы объявляют о своей цели - создании среды доверия между предпринимателями и службами контроля, и действительно, в условиях, когда все продажи фирмы в любой момент доступны онлайн контролирующим органам, доверие становится вынужденным и само собой разумеющимся следствием.

Упрощение документации

Журнал кассира-операциониста можно больше не заверять в налоговой и не вести его вручную, заполняя каждый день. Теперь вся информация автоматически формируется в личном кабинете онлайн-кассы и доступна и предпринимателю, и инспекции.

Налоговый вычет

Для ИП на ЕНВД и патентной системе налогообложения новости про применение касс до сих пор звучат как гром среди ясного неба, ведь это и дополнительные затраты, и лишние сложности для тех, кто и так в одиночку с трудом управляется со всеми бизнес-процессами! Для них отступного не будет, и надежды на поблажки оправдались только в виде небольшой «скидки»: будет предоставлен налоговый вычет за потраченные расходы на покупку онлайн-кассы при условии её регистрации в 2018 году - т. е. на сумму стоимости купленной кассы можно будет уменьшить налоговый платёж за 2018 год.

|

с 1 февраля 2017 года |

С этого момента не осуществляется продажа и регистрация кассовых аппаратов старого образца, а также не ведется замена ЭКЛЗ. Вновь открывающиеся магазины и те, у кого истекает ЭКЗЛ, отныне могут купить и зарегистрировать только новую онлайн-кассу. Те компании и предприниматели, у кого ещё есть действующий кассовый аппарат старого образца и не истёк срок замены ЭКЛЗ, продолжают ими пользоваться. Те компании и предприниматели, кто был освобождён от ККТ, но с новыми поправками утратил освобождение, тоже ещё живут без касс, но уже активно готовятся и изучают вопрос. |

|

с 31 марта 2017 года |

Продавцы любого алкоголя Ещё один закон, получивший изменения, - 171-ФЗ. Любые продавцы любой алкогольной продукции должны начать применять ККТ с 31 марта 2017 года, даже если раньше у них было освобождение. Изменения затрагивают все виды алкоголя (пиво, сидр и медовуху в том числе). |

|

с 1 июля 2017 года |

Первый день Х Окончательный день полного перехода: все ООО, все интернет-магазины, интернет-предприниматели (кроме ИП на ПСН и ЕНВД и услуг населению), все кто ранее использовал в работе старую ККТ, должны перейти на новые онлайн-кассы до этого дня. В том числе те, кто вообще не применял ККТ, но во время реформы получил эту обязанность. Все, кто не получил отсрочку до 1 июля 2018 года, должны начать работать по-новому. |

|

с 1 июля 2018 года |

Второй день Х Догоняют остальных специальные режимы налогообложения, получившие год отсрочки на внедрение онлайн-кассы, а именно: предприниматели на ЕНВД и ПСН, предприниматели и организации, оказывающие услуги населению или выполняющие работы, вендинговые и торговые автоматы, платежные терминалы. |

Штрафы и наказания за нарушение закона

Применение ККТ, не соответствующей требованиям (старая касса, незарегистрированная, неверно настроенная)

Штраф для ИП: 3 000 рублей.

Штраф для ООО: 10 000 рублей.

Отсутствие онлайн-кассы, непробитие чека

Штраф для ИП: 25–50% от суммы продаж, но не менее 10 000 рублей.

Штраф для ООО: 75–100% от суммы продаж, но не менее 30 000 рублей.

Если покупателю не отправили чек по требованию

Штраф для ИП: 2 000 рублей.

Штраф для ООО: 10 000 рублей.

При первом нарушении в ряде случаев возможно устное предупреждение, но при повторном - штраф плюс приостановка деятельности до 90 дней, а это для многих предприятий равносильно банкротству.

Во второй части статьи мы поговорим об . Там есть свои особенности и нюансы, и это совершенно отдельная тема.

![]()

Ирина Феева, бизнес-консультант для малого бизнеса

Добавить комментарий Отменить ответ